あなたがマンションを所有しているとしましょう。

不動産としての価値は大きく二つに分けることができます。

それは、実際に住んでいる部屋の建物部分と、マンションの敷地の土地部分の二つです。

これは戸建にも同じことが言えます。

さて、様々な税金の申告をする際、「あなたの不動産の土地部分の価値と建物部分の価値を申告しなさい」と求められるケースがあります。

そこで、過去に建物部分をいくらで購入したのか取得費を計算しようと思い、購入した時の不動産売買契約書・領収書は見てみたものの、土地・建物の価格が明記されていないケースがあります。

むしろこのようなケースがほとんどであるが、こういう場合どうすれば良いのでしょうか。

不動産の土地と建物の取得費を計算する方法

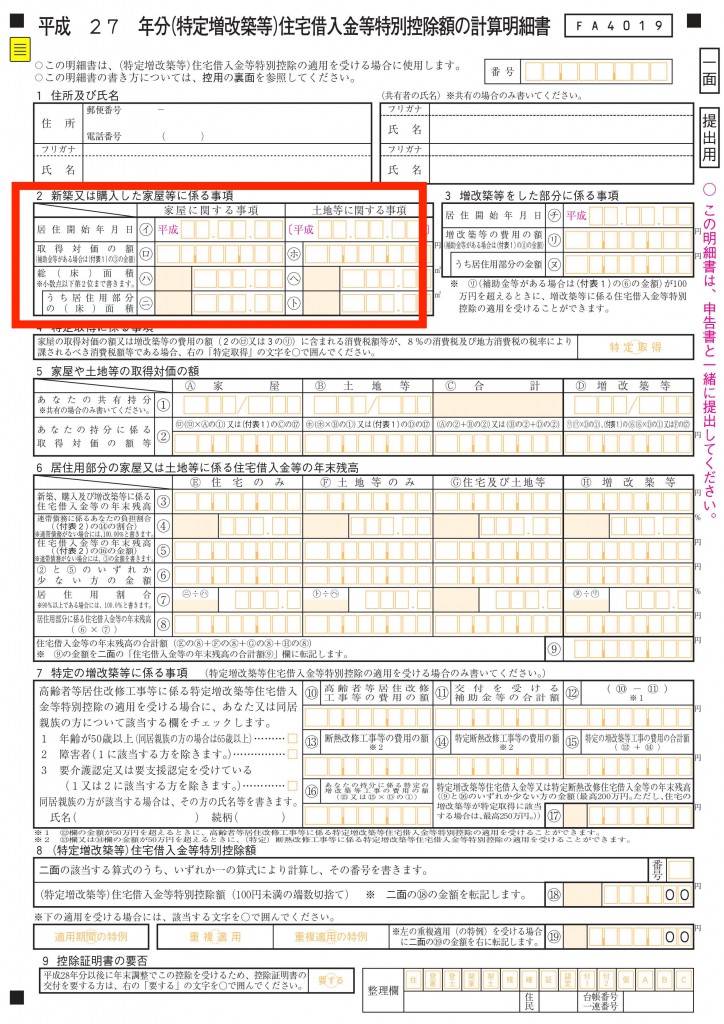

例えば、住宅ローン控除を受けるために確定申告の際に添付する書類(「住宅借入金(取得)等特別控除額の計算明細書」、「住宅借入金等特別控除額の計算の基礎となる住宅借入金等の年末残高の計算明細書」)において、購入した不動産の取得対価を家屋部分と土地部分に区分して記載する欄があります。

一般的なマンションや中古戸建のように、土地と建物部分を一括購入した場合、その土地と建物の価格の区分方法については、税法上で特別の規定はありません。客観的に区分されていれば認められます。

その客観的で具体的な区分方法として、次のような方法が考えられます。もし①で計算が可能な場合には①で計算するのが最も合理的な方法になります。

① 消費税から建物価格を逆算する方法

もし、売買契約書に消費税が記載されている場合にはその消費税額から建物価格を逆算する方法で算出します。

② 標準建築単価による方法

建物価格=建物の標準価格表による価格−減価償却費で算出することができる。

③ 固定資産税評価額の比率で按分する方法

固定資産税評価額の土地分と建物分の割合で計算できる。

④ 土地の時価を算定し残りを建物価格とする方法

該当不動産付近に取引事例が多く、その評価に客観性がある場合に採用できる。

土地価額は、地価公示価格を参考にする方法もある。

地価公示価格

一般の土地の取引価格に対する指導等として毎年1月1日時点の価格がその年の3月に国土交通省より発表される。

大阪市北区・中央区・西区の不動産については、地元密着のディアモンテ不動産販売にご相談ください。地元を知り尽くした私たちは同じく地元をよく知っている税理士と提携しており、無料でご相談いただけて無料で回答させていただきます。北区・中央区・西区の相続・贈与・住宅ローン・空き家対策・民泊など不動産に関わる全ての税務相談お待ちしております。地域で一番高く現金即買取の提示も行っております。